経理や財務の部署に所属すると、様々な業務が出てきます。税務申告は企業が果たすべき責務であり、正しく行うことで社会的信頼を得ることができます。しかし税務申告が重要である理由の最大のものは“税務調査を避けるため”でしょう。申告した税金額に問題点が発見されると、税務署から強制調査や任意調査を受けることがあります。調査が入ると提出された情報に誤りや不正が無いかを徹底的に調査されます。そこで法人税申告業務の連結納税計算についてご紹介を致します。

概要

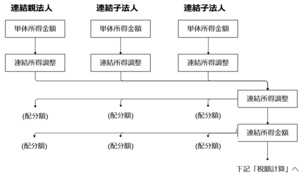

連結納税の計算の流れは、単体納税の場合と変わりません。すなわち、まずグループ全体の所得を計算し、次にグループ全体としての納税額を計算します。しかし、連結納税の場合、対象となる法人は複数になるので、単体納税にはない計算方法や仕組みがある点に注意が必要です。

所得計算

連結納税の課税標準は、連結所得金額になります。連結所得金額は、連結事業年度の益金の額から損金の額を控除して算定します。気温的には、単体納税と同様に各連結法人が個別に所得金額を算定し、これを合算することになります。

例えば、減価償却費の償却限度超過額、圧縮記帳、貸倒引当金繰入額の繰入限度超過額などは、単体納税同様に各連結法人が個別に申告調整します。

しかし、各連結法人が行うべき申告調整については、単体納税と異なる点もあります。

まず、連結グループ全体で調整金額を算定し、その後に各連結法人への帰属額について配分する項目があります。例えば、受取配当などの益金不算入、寄附金の損金不算入、交際費の損金不算入などが該当します。

次に、単体納税制度にはない連結納税制度特有の調整項目があります。例えば、連結法人間の譲渡ドン駅調整、子法人株式の帳簿価額修正などが該当します。

税額計算

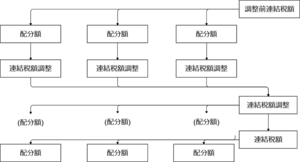

連結法人額は、連結所得金額に税率を適用して、そこから税額控除などを行って算定します。税額の調整項目についても、連結所得金額の算定と同様に、各連結法人が個別に算定する項目と連結グループ全体で調整金額を算定し、その後に各連結法人にその帰属額を配分する項目があります。

前者については、設備投資に係る税額控除など、主に租税特別措置法により認められている各種の税額控除の多くが該当します。これに対して、後者については、所得税額控除、外国税額控除、同族会社の留保金課税、試験研究費の税額控除などが該当します。

連結法人税の算定においては、連結グループ全体の法人税額が算定されるとともに、各連結法人への個別貴族額も算定されます。

所得計算

税額計算

計算各論

①交際費と寄附金

交際費および寄附金の計算については、いずれも各連結法人で個別に行うのではなく、連結グループ全体で行う点に注意が必要です。

まず、交際費については、単体納税制度の場合、その法人の期末資本金が1億円をこえるかどうか(ただし、グループ法人税制摘要の子会社の場合、親法人の資本金が5億円を超えるかどうか)によって取り扱いが異なりますが、連結納税制度の場合、連結親法人の期末資本金によって判定します。

次に、寄附金については、単体納税制度の場合、一般の寄附金の限度額計算は、所得基準と資本基準によって計算しますが、連結納税制度の場合、所得基準については連結所得金額を、資本基準は連結親法人の期末資本金などの額をそれぞれ用います。

また、連結グループ全体として計算した申告調整額は、各連結法人に一定のやり方で配分する点にも注意が必要です。

②譲渡損益調整

連結納税は、連結納税は、連結グループを一体とみて課税を行う制度です。従って、連結グループの法人間で資産の譲渡を行った場合、当該取引は連結グループ内部での取引にすぎないため、この時点で当該取引により生じた譲渡損益に対して課税することは適当ではありません。

そこで、このような連結グループ内部で資産の譲渡を行った場合の譲渡損益については、その時点江は課税せず、当該資産が連結グループ外部に譲渡されたとき、あるいは当該資産が連結グループ内部で減価償却などの費用化がされるときなど、一定の事由が生じるまで課税を繰り延べる制度が採用されています。

譲渡損益調整の対象取引は、本来、連結法人間で行われる全ての取引とすべきですが、実務上の便宜に配慮して、連結法人間で行われる譲渡損益調整資産の譲渡取引に限定されています。ここで譲渡損益調整資産とは、次に掲げる資産のうち、譲渡直前の帳簿価額が1,000万円以上のものをいいます。

- 固定資産

- 土地(土地の上に存する権利を含み、固定資産に該当するものを除く)

- 有価証券(譲渡側または譲受側で売買目的有価証券とされるものを除く)

- 金銭債権

- 繰り延べ資産

譲渡損益調整は、譲渡損益調整資産の譲渡を行った法人において行います。具体的には、譲渡法人間で、申告調整により譲渡利益層と額を損金算入し、譲渡損失相当額を損益算入します。

また、連結法人間で繰り延べられてきた譲渡損益について、次に掲げる事由が生じた場合には譲渡損益を計上します。

①譲受法人の事由

- 譲渡損益調整資産について、譲渡、償却、評価替え、貸倒れ、除却など、これらに類する事由が生じた場合

- 連結親法人による連結完全支配関係を有しなくなったこと等、一定の事由により連結納税の承認の取り消しを受けた場合

- 適格分割型分割によって譲渡損益調整資産を分割小計法人に移転した場合

②譲渡法人の事由

- 連結親法人による連結完全支配関係を有しなくなったこと等、一定の事由により連結納税の承認の取り消しを受けた場合

- 連結納税の取止めの承認を受けた場合

譲渡損益として計上すべき金額は、生じた事由によりそれぞれ定められています譲渡損益の計上方法は、一定の事由が生じた事業年度において申告調整により行うことになります。

③帳簿価額修正

連結納税では、各連結法人の所得を合算して課税がされます。従って、連結子法人の利益または損失は連結所得に合算され、または連結所得から控除されます。その後、連結子法人の株式を譲渡等した場合、その譲渡価額は利益を計上した連結子法人では高く、その損失を計上した連結子法人では低くなることが考えられます。

その結果、連結子法人株式の譲渡損益の中には、すでに連結所得に合算され、または連結所得から控除された部分、すなわちすでに課税済みの部分が含まれることになり、ここに二重課税または二重控除の問題が生じます。そこで、このような問題を排除するため、連結子法人株式を譲渡などする場合には、その株式の帳簿価額を修正することになっています。

連結法人が連結子法人の株式の公募価額を修正しなければいけないのは、次に掲げる事由に該当する場合です。

- 連結子法人の株主である連結法人のいずれかが連結子法人株式を譲渡したことにより、その全部または一部を融資無くなること(連結グループ内の適格組織再編が行われた場合、および連結法人に見なし配当の適用がある場合を除く)

- 連結子法人の株主である連結法人のいずれかが、連結子法人株式の評価替えを行ったこと(会社更生法の規定による更生計画認可の決定があったことなど、一定の事由が生じた場合に行う評価替えに限る)

- 連結法人の株主である連結応身のいずれかと当該連結子法人との間に、連結完全支配関係がなくなること(1の場合、および連結グループ内の適格組織再編が行われた場合を除く)

- 連結子法人の株式を直接または間接に保有する連結法人に、1から3に掲げる事由が生じたこと

連結子法人株式の帳簿価額の修正は、本来、毎期行うべきですが、実務上の便宜を考慮し、連結子法人株式の譲渡などの事由が生じた時に、その事由が生じた日の属する連結事業年度において行うことになっています。

連結子法人株式の帳簿価額の修正すべき金額は、連結納税の期間中に生じた連結利益積立金額の増額金額です。この場合の修正金額の計算方法は、法令に詳細に規定されていますが、その概要を示せばは次の通りになります。

修正すべき事由が生じた日の前日における連結子法人の利益積立金額 - 連結納税開始時または前回の帳簿価額修正時の利益積立金額 + 連結子法人が他の連結子法人の株式を保有している場合の帳簿価額の修正額

まとめ

税務申告とは企業が法人格として行うべき税金の申告業務です。“法人格が行う確定申告”と言うと、少しわかりやすいかもしれません。個人事業主の場合、確定申告では個人事業主税や住民税、消費税など複数の税金申告をします。

法人税は、法人の所得(利益・損失)に対して課せられる税金です。各事業年度の収益から、損失や費用を控除して算出される企業会計上の利益に、法人税の調整を加えて所得を算出します。算出した所得に税率をかけた金額が税金額として確定します。

[afTag id=2684]